― 将来資産は「分配方法」でここまで変わる ―

投資信託やETFを選ぶ際、見落とされがちですが、分配金の受け取り方は将来の資産額に大きな差を生みます。

同じ利回り・同じ運用期間でも、「分配金をどう扱うか」で結果はまったく異なります。

一見すると「分配金が多いほうが得」「毎月お金が入るほうが安心」と感じがちですが、実際にはそれぞれに明確なメリット・デメリットがあり、投資目的によって向き・不向きが異なります。

本記事では、この3タイプを整理しながら、それぞれの特徴を詳しく解説します。

分配金再投資型|資産形成を最優先する仕組み

仕組み

分配金再投資型は、運用で得られた利益を現金で受け取らず、すべて再投資します。

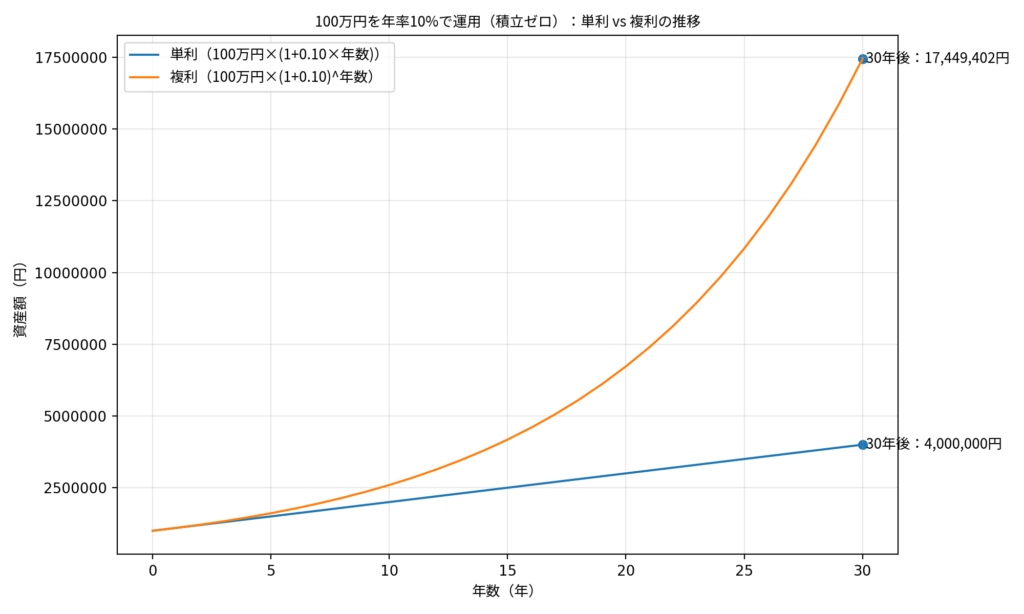

上図の上は、複利と単利の推移の違いを表しています。

上図の下は、配当・利子が元本に加え再投資され、運用額の拡大に勢いがつくことが確認できます。

メリット

- 複利効果を最大限に活かせる

- 分配金が出ないため、課税が先送りされる

- 長期運用ほど、資産差が拡大しやすい

特に20年・30年といった長期では、

「分配金を受け取らない」という選択が、数百万円〜数千万円単位の差になることも珍しくありません。

デメリット

- 定期的な現金収入は得られない

- 評価額の増加だけなので、成果を実感しにくい

生活費や年金の補填として使いたい場合には不向きです。

分配金再投資型が向いている人

早期の老後資金づくり・資産形成期の人

毎月分配金型|安心感はあるが注意が必要

仕組み

毎月分配金型は、名前の通り毎月一定額の分配金を受け取れます。

年金のようなイメージで、キャッシュフローは分かりやすい構造です。

メリット

- 毎月安定した現金収入がある

- 老後の生活費補填に使いやすい

- 投資初心者でも安心感がある

デメリット(重要)

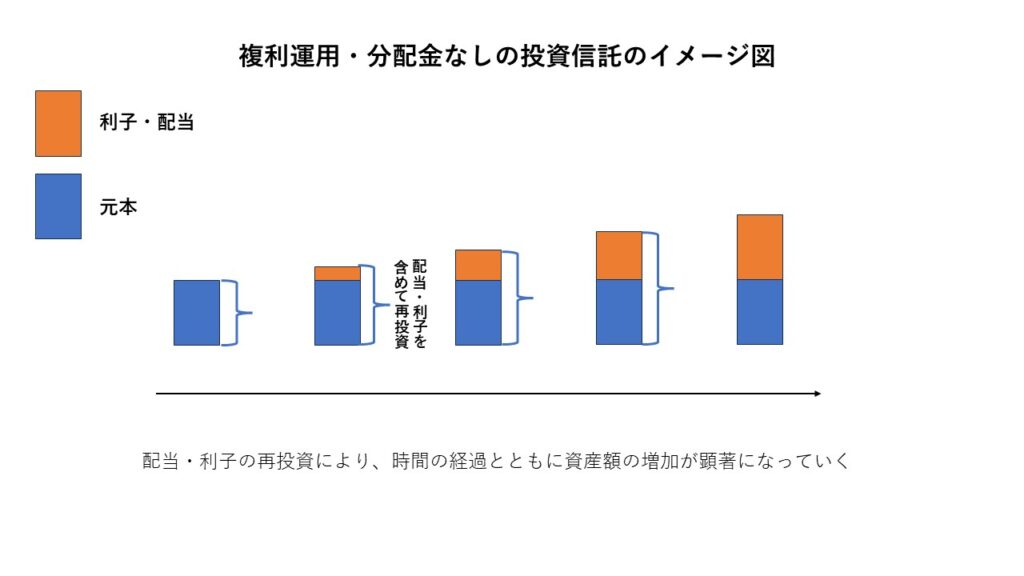

最大の注意点は、

分配金=運用益とは限らないことです。

運用成果が不足すると、

- 利益ではなく

- 元本を取り崩して分配

いわゆるタコ足分配になっているケースが見受けられます。

図で見ると、分配金を受け取るたびに元本が少しずつ削られていく構造です。

さらに、

- 分配金ごとに課税

- 再投資されないため複利が効きにくい

結果として、長期では資産が増えにくい傾向があります。

向いている人

すでに資産を持ち、定期収入を重視する人

毎月分配金型投資信託 ― 資金流出と純資産総額の推移から見える本質 ―

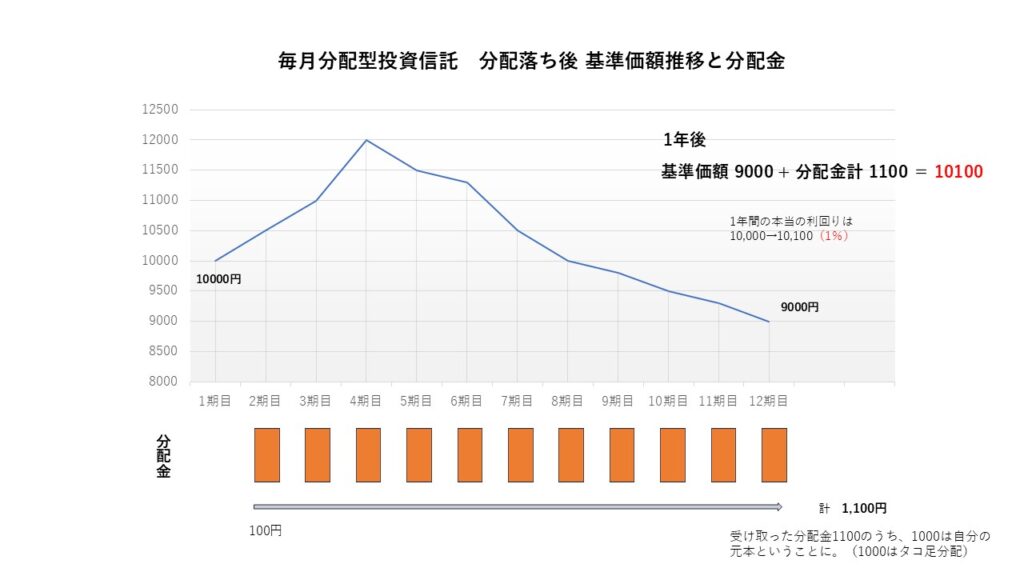

毎月分配型投資信託は、「毎月分配金が受け取れる」という分かりやすさから、特に高齢層を中心に長年人気を集めてきました。しかし、近年のデータを見ると、その立ち位置は大きく変化していることが分かります。

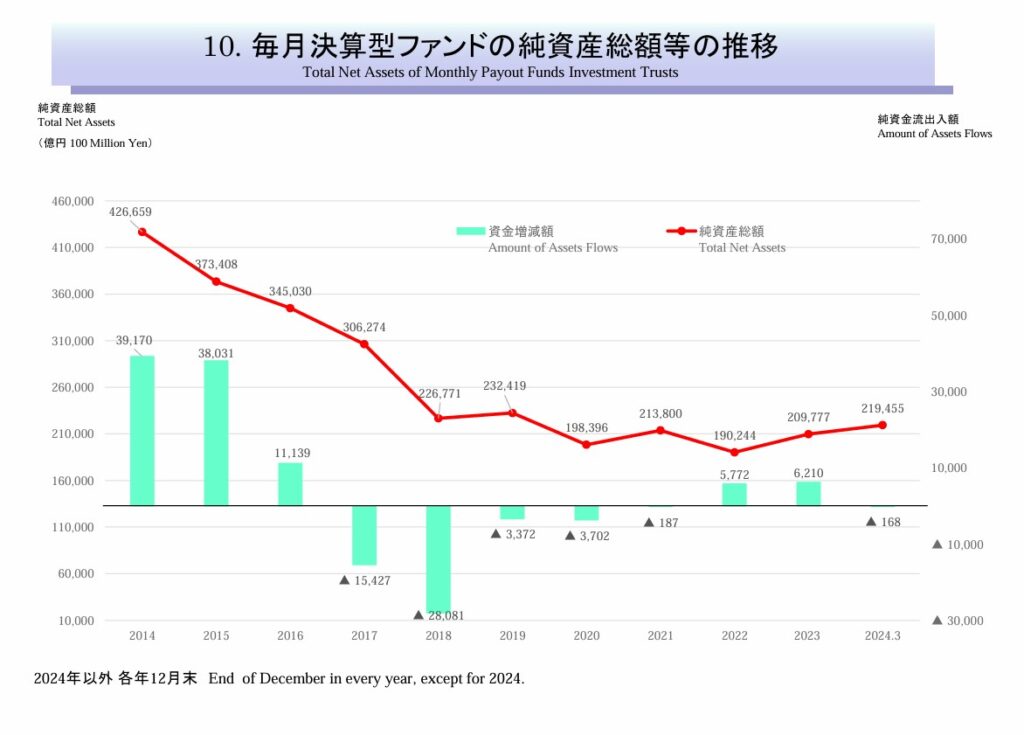

上図は、毎月決算型ファンド(毎月分配型)の純資産総額と資金流出入額の推移を示したものです。2014年をピークに、毎月分配型ファンドの純資産総額は大きく減少しています。2014年末時点では約42兆円あった純資産総額は、その後一貫して減少し、2018年には20兆円台前半まで急減しました。これは一時的な市場変動ではなく、構造的な資金流出が続いた結果といえます。

実際、棒グラフで示されている資金流出入額を見ると、2017年以降は大幅な資金流出が確認できます。特に2017年から2018年にかけては、年間で数兆円規模の資金流出が発生しており、投資家が毎月分配型ファンドから資金を引き揚げていったことが分かります。この背景には、金融庁による注意喚起や、毎月分配型の仕組みに対する理解の進展があります。

一方で、2019年以降は資金流出がやや落ち着き、直近では小幅ながら資金流入が見られる年もあります。しかし、純資産総額はピーク時の水準には戻っておらず、毎月分配型ファンドが「資産を増やすための商品」から、「既に保有している資産を取り崩しながら使う商品」へと位置づけを変えつつあることが読み取れます。

このデータが示しているのは、毎月分配型ファンドそのものが悪いということではありません。老後の生活費補填など、定期的なキャッシュフローを重視する目的においては、有効に機能するケースもあります。ただし、資産形成期の投資家が長期的な成長を期待して利用する商品ではない、という点が数字として明確に表れています。

これまで話したように、

それぞれの分配方法には特徴があり、

将来の資産額にも影響を与えます。

しかし、理論的な違いを知るだけでは、

あなた自身の運用結果がどう変わるかは見えません。

▼ 想定する期待リターンとリスクを入れて、将来の資産推移の“ブレ(上位5%〜下位5%)”を確認しみてみてください。

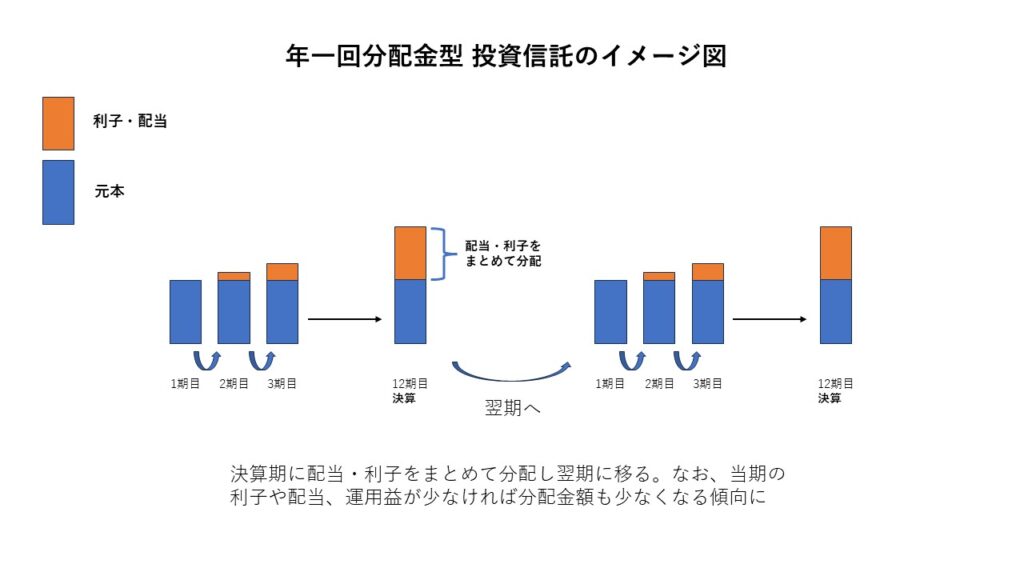

年一回分配金型|成長と収入の中間タイプ

仕組み

年一回分配金型は、1年分の運用成果をまとめて分配します。

毎月分配ほど頻繁ではなく、再投資型ほどストイックでもありません。

メリット

- 分配頻度が少なく、複利効果が比較的残る

- 課税回数も少ない

- 旅行や大型支出などに使いやすい

デメリット

- 毎月の生活費補填には不向き

- 分配額が年によって変動しやすい

向いている人

資産形成と収入のバランスを取りたい人

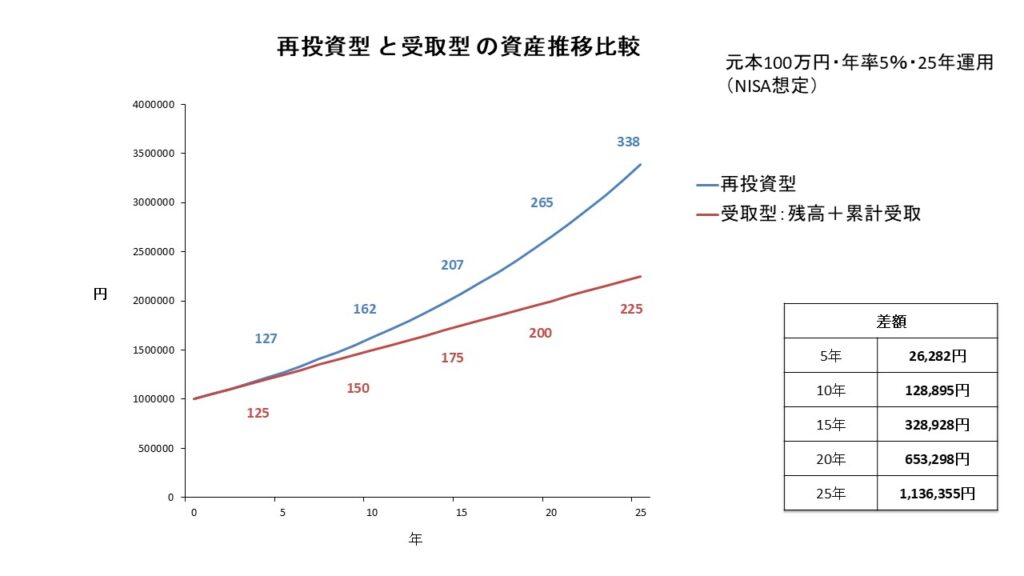

図解で見る「将来資産額の差」

同じ条件

- 元本

- 想定利回り

- 運用期間

でも、

- 再投資型

- 毎月分配型

- 年一回分配型

では、最終的な資産額が大きく変わります。

特に長期になるほど、

「分配金を受け取るかどうか」の影響は加速度的に大きくなります。

数字で確認しないと「正解」は見えない

ここまでの説明で、

- 再投資型は有利そう

- 毎月分配は減りやすそう

と感じたかもしれません。

しかし実際には、

- 利回り

- 運用年数

- 分配率

- 再投資の有無

によって結果は変わります。

感覚やイメージだけで判断するのは危険です。

分配金の有無は「安心感」ではなく「目的」で選ぶ

- 資産形成期 → 分配金再投資型

- 生活費補填 → 毎月分配金型(慎重に)

- 中間戦略 → 年一回分配金型

自分の条件で

「どの分配方法が自分に合っているのか」

「老後にいくら差が出るのか」

「分配金を受け取った方が満足度が高いか」

それぞれのケースを、自身の状況と照らし合わせて比較してみましょう。

分配金の多さではなく、

将来の資産設計から逆算して選ぶことが重要です。